Підсумком розрахунку ефективності проекту є дані, наведені в Таблиці 1. У цій таблиці відображені найбільш цікаві для інвестора результати розрахунку – показники економічної ефективності проекту: період окупності , середня норму рентабельності, чистий дохід, індекс прибутковості, …

| Показник | Значення |

| Період окупності, PBP | 38 міс. |

| Дисконтований період окупності, DPBP | 35 міс. |

| Середня норма рентабельності, ARR | 27,64 % |

| Чистий приведений дохід, NPV | $ 648 756 |

| Індекс прибутковості, PI | 1,38 |

| Внутрішня норма рентабельності, IRR | 11,3 % |

| Модифікована внутрішня норма рентабельності, MIRR | 5,48 % |

| Тривалість проекту, T | 48 міс. |

Таблиця 1. Інтегральні показники проекту

Період окупності

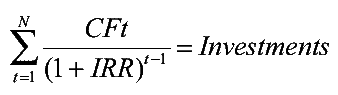

Період окупності (payback period, PBP) – це час, необхідний для покриття початкових інвестицій за рахунок чистого грошового потоку, генерованого інвестиційним проектом. Розраховується як невідоме PB з рівняння:

![]()

- CFt – чистий грошовий потік місяця t;

- Investments – величина початкових інвестицій

Для того, щоб проект міг бути прийнятий, необхідно, щоб термін окупності був менше горизонту проекту. Термін окупності інвестицій, формула якого наведена вище, відноситься до статичних показників, оскільки не враховує змінною в часі вартості грошей – ставку дисконтування. Показники економічної ефективності проекту, що мають бути обраховані в бізнес-плані, обов’язково включають розрахунок періоду окупності.

Ставка дисконтування

Ставка дисконтування визначає приведену вартість майбуніх грошових надходжень сьогодні. З урахуванням ставки вартість грошей у майбутньому наводиться до справжньої їх вартості в даний момент.

Наприклад: фактично ми отримуємо 3000 грн: 1000 грн в кінці першого року, 1000 грн в кінці другого і 1000 грн в кінці третього. А з урахуванням дисконтування в 10% лише 2439 грн: 900 + 810+ 729

Дисконтований період окупності

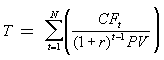

Дисконтований період окупності (discounted payback period, DPBP) розраховується аналогічно статичному періоду окупності, однак при підсумовуванні чистого грошового потоку проводиться його дисконтування. Розраховується як невідоме DPB з рівняння:

![]()

- CFt – чистий грошовий потік місяця t;

- r – ставка дисконтування;

- Investments – величина початкових інвестицій

Дисконтований період окупності завжди більший статичного показника. Необхідно зауважити, що чим вище ставка дисконтування, тим значніше ця різниця. Обидва показники – період окупності та дисконтований період окупності не є самостійними, – знаючи їх інвестор може приймати рішення про участь в проекті тільки в комплексі з іншими показниками економічної ефективності.

Чистий приведений дохід

Чистий приведений дохід (net present value, NPV) – це сума очікуваного потоку платежів, приведена до вартості грошей на стогоднішній момент часу (з урахуванням ставки дисконтування). Розраховується за формулою:

![]()

- CFt – чистий грошовий потік місяця t;

- r – ставка дисконтування;

- Investments – величина початкових інвестицій

- N – горизонт проекту

Для економічно ефективного проекту NPV повинен бути позитивним. При порівнянні альтернативних проектів перевагу слід віддати проекту з більшим значенням NPV.

Показники економічної ефективності проекту. Середня норма рентабельності

Середня норма рентабельності (average rate of return, ARR) відображає прибутковість проекту через відношення між середньорічними чистим грошовим прибутком і величиною початкових інвестицій. Розрахунок показника:

- CFt – чистий грошовий потік місяця t;

- Investments – величина початкових інвестицій

- N – горизонт проекту (в роках)

Щоб забезпечити дохід від інвестованих коштів або хоча б їх окупність, необхідно підібрати таку процентну ставку дисконтування, яка забезпечить отримання позитивного (або принаймні нульового) значення чистого приведеного доходу. Таким бар’єрним коефіцієнтом виступає внутрішня норма рентабельності.

Показники економічної ефективності проекту доцільно розглядати лише комплексно, всі разом (наведені в Таблиці 1)

Показники економічної ефективності проекту. Внутрішня норма рентабельності

Внутрішня норма рентабельності (internal rate of return, IRR) – це така ставка дисконтування, за якої чистий приведений дохід (NPV) проекту дорівнює “нулю” або іншими словами, величина перерахованих з прив’язкою до часу (наведених) грошових потоків дорівнює капіталовкладенням в проект. Внутрішня норма рентабельності IRR визначається з наступного співвідношення:

- CFt – чистий грошовий потік місяця t;

- Investments – величина початкових інвестицій;

- N – горизонт проекту

Проект вважається прийнятним, якщо розраховане значення IRR не нижче необхідної норми рентабельності, що визначається інвестиційною політикою компанії. З практики IRR повинна бути вище, ніж у альтернативного безризикового вкладення капіталу (таким вважається депозитний вклад у банку, IRR в такому випадку порівнюється з % за депозитом в банку).

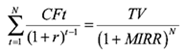

Показники економічної ефективності проекту. Модифікована внутрішня норма рентабельності

Модифікована внутрішня норма рентабельності (modified internal rate of return, MIRR) визначається як ставка дисконтування, при якій виконується наступна умова:

- CFt – виплати періоду t;

- r – норма рентабельності інвестицій (місячна);

- N – горизонт проекту;

- TV – майбутня вартість проекту.

Майбутня вартість проекту, (terminal value, TV) – вартість надходжень, отриманих від реалізації проекту, віднесена на кінцевий термін горизонту проекту (тривалості періоду розрахунку показників ефективності) з використанням норми рентабельності реінвестицій. Норма рентабельності реінвестицій у даному випадку означає дохід, який може бути отриманий при реінвестуванні надходжень від проекту:

- CFt – чистий грошовий потік місяця t;

- r – норма рентабельності реінвестицій (місячна);

- N – горизонт проекту

Для розрахунку показника MIRR платежі, пов’язані з реалізацією проекту, наводяться до початку проекту з використанням ставки дисконтування, заснованої на вартості залученого капіталу (ставка фінансування або необхідна норма рентабельності інвестицій). При цьому надходження від проекту приводяться до його закінчення з використанням ставки дисконтування, заснованої на можливих доходах від реінвестиції цих коштів (норма рентабельності реінвестицій). Після цього модифікована внутрішня норма рентабельності визначається як ставка дисконтування, уравнивающая дві величини (наведені з часу виплати і надходження).

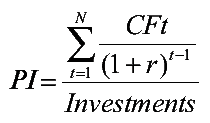

Показники економічної ефективності проекту. Індекс прибутковості

Індекс прибутковості (profitability index, PI) – це збільшене на одиницю відношення NPV до накопиченого дисконтованого обсягу інвестицій. Індекс прибутковості розраховується за формулою:

- CFt – чистий грошовий потік місяця t;

- r – ставка дисконтування;

- Investments – величина початкових інвестицій;

- N – горизонт проекту

Показник PI демонструє відносну величину прибутковості проекту – визначає суму прибутку на одиницю інвестованих коштів. Індекси прибутковості можуть бути різними, наприклад:

- індекс прибутковості витрат – відношення суми грошових приток (накопичених надходжень) до суми грошових відтоків (накопиченим витрат);

- індекс прибутковості дисконтованих витрат – відношення суми дисконтованих грошових приток до суми дисконтованих грошових відтоків.

Індекси прибутковості можуть обчислюватися як для дисконтованих, так і для недисконтованих грошових потоків. При розрахунку індексів прибутковості можуть враховуватися або всі капіталовкладення за розрахунковий період, включаючи вкладення в заміщення основних фондів, або тільки початкові капіталовкладення, що здійснюються до введення підприємства в експлуатацію (розраховані показники будуть, звичайно, мати різні значення). Для ефективного проекту PI має бути більшим за 1.

Тривалість проекту

Тривалість проекту – показник, що характеризує величину чистого грошового потоку, створюваного проектом. Тривалість можна інтерпретувати як середній період часу реалізації проекту до моменту, коли він почне давати прибуток. Розрахунок цього показника:

- CFt – чистий грошовий потік місяця t;

- r – ставка дисконтування;

- N – горизонт проекту

- PV – сумарний грошовий потік проекту, що розраховується за формулою:

![]()

- Investments – величина початкових інвестицій

Готові бизнес – плани, в яких розраховані наведені вище показники з докладним описом способів їх розрахунку Ви знайдете тут.